共働き世帯は2人分の収入があるため収入源が1つよりは家計に余裕があるのかもしれません。しかし、だからと言って余裕で貯蓄ができるほどはないのが辛いです。なので、今回は平均的にどの程度貯蓄があって、どれくらいが理想なのかを計算してみようと思います。

目次

※出典:総務省 家計調査報告(家計収支編)2021年 「有業人員別1世帯当たり1か月間の収入と支出, 二人以上の世帯のうち勤労者世帯(核家族世帯)」

※上記の結果には子供がいる家庭といない家庭の両方が含まれています

令和3年2月に総務省から出た家計収支に関する結果(2019年の統計)では、夫婦と子供二人の世帯における年間収入約680万円(世帯主収入550万円+配偶者収入100万円)です。資産残高は約680万円で、負債残高が約1500万円となっていることから、住宅ローンなどを組んでいる世帯が多いことがうかがえます。負債の1500万に関しては上の子が未就学児の世帯が最も多くなっています。まさに、我が家ですね。上の子が大学生になることには資産のほうが上になっているという統計ですが、しっかり貯金していかないと間に合わない気がしています。

共働き世帯の平均的な生活費と内訳はどれくらいなのでしょうか。新しいデータで詳しく見ていきたいと思います。2021年のデータを見てみたいと思います。

統計的に共働き世帯の世帯人員は3.3人(うち18歳未満1.1人)、世帯主収入384,033円、配偶者収入171,351円となっています。

この統計には住宅ローンは含まれていないようです。交通・通信費がものすごく高いように思います。共働きが増えている影響もあるでしょうが、共働きだから食費がものすごく多くなる、ということはないようです。

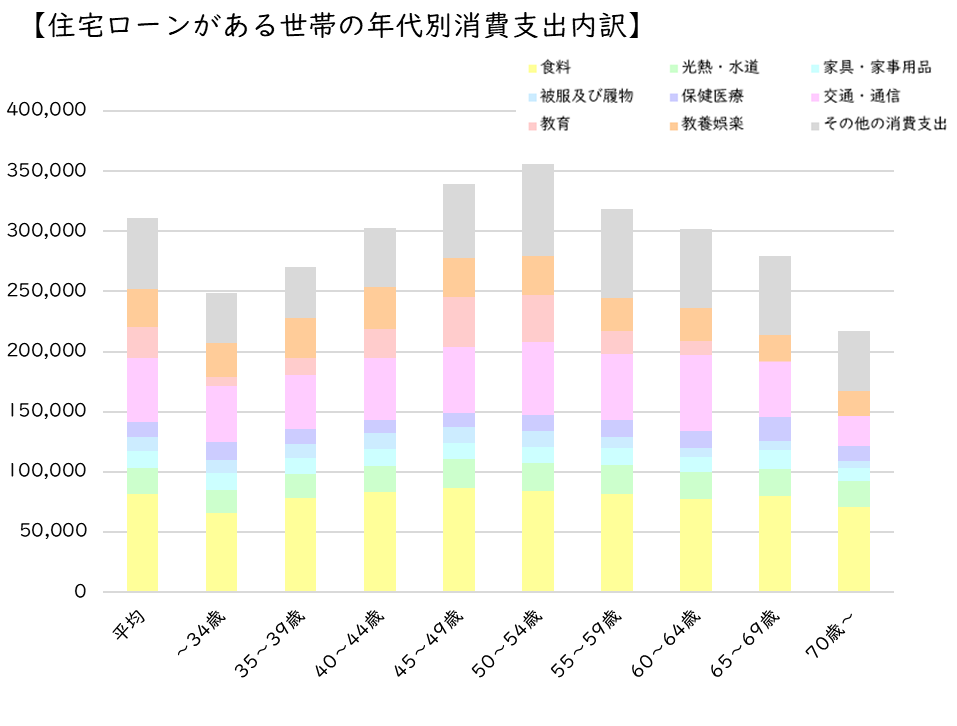

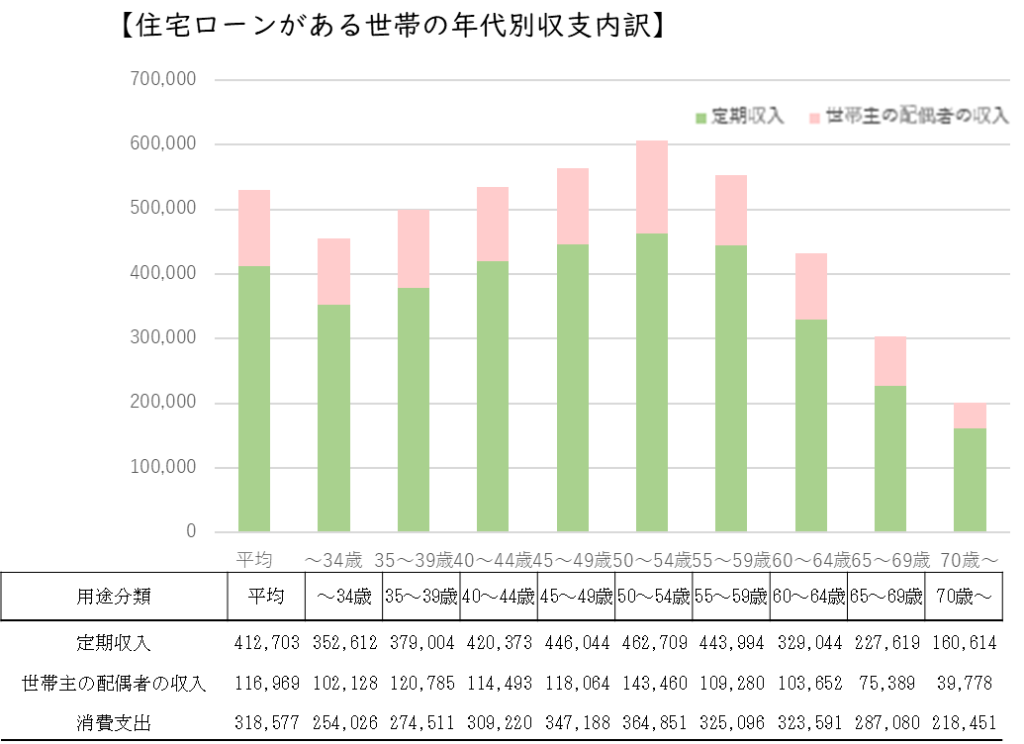

住宅ローンがある世帯で分けてみてみたいと思います。

※出典:総務省 家計調査報告(家計収支編)2021年 「住宅ローン返済世帯, 世帯主の年齢階級別1世帯当たり1か月間の収入と支出」

※上記の結果には子供がいる家庭といない家庭の両方が含まれています

2021年の住宅ローンがある世帯での消費支出は50-54歳世帯が最も多くて約36万、次いで45-49歳世帯の約34万のようです。これはおそらく教育費が最も多くなる世代だということが影響していると考えられます。

食費は大体7万~8万、教育費が4~5万で推移しています。その他の支出の中には仕送りなどが含まれているので、これも子どもが大学生になる世代にが比較的多くなると考えられます。

住宅ローンがあるか大幅に消費支出が変わるかといわれるとそうでもありませんが、住宅ローンの返済を込みにして家計を組んでいることから、締めるところは締める!という家計運営をされているように感じます。

収入と消費支出の差額は平均で約20万。消費支出には住宅ローンが含まれていませんので、住宅ローンと貯蓄を合わせた額がこの20万にあたると考えられます。住宅ローンの返済額は借入金額や金利によっても変わってきますが、大体10万円前後と考えると約10万を貯金していると考えられます。

一般的に、子供がいないうちもしくは子供が小さいうちが貯蓄のチャンスといわれており、その期間は手取り収入の20%が目標です。手取り30万の場合、毎月6万です。しかし、共働き世帯しかも子供がいたら保育料の負担がかなり大きいです。保育料は世帯収入で決まるので、家賃のような保育料の負担がのしかかる場合もあり、それを考えると毎月6万はかなり厳しいことになります。また、どうしても時間が足りないことで食費に関しても妥協せざるを得ないと考えられます。

関連記事

マイサイズの貯蓄率!我が家の場合を徹底シミュレーションしてみた

マイサイズの貯蓄率!我が家の場合を徹底シミュレーションしてみた

2021年の家計の金融行動に関する世論調査によると2人以上世帯の平均貯蓄額は、全国の平均値が1562万円、中央値が450万円となっています。同じ統計によると年間手取り収入の11%、ボーナスなどから26%貯蓄するのが平均値のようです。全く貯蓄をしていない世帯も2割程度あります。手取り収入の大体10-15%を目標に貯蓄に回すのが理想的と言えそうです。

「家計の金融行動に関する世論調査」[二人以上世帯調査](令和3年) (shiruporuto.jp)

夫の年収600万円/ボーナスなしの場合、社会保険料などを引くと手取り金額は約480万円になります。月でみると40万です。

妻の年収が400万円/ボーナスなしの場合、社会保険料などを引くと手取り金額は約320万円になります。月でみると26.6万です。

以上の世帯手取り年収で計算すると月の貯蓄額、年間貯金額は

- 年間手取り:800万円

- 月手取り金額:約66.6万円

- 貯蓄割合10%の場合:年間80万、月6.6万

- 貯蓄割合20%の場合:年間160万、月13.3万

- 貯蓄割合30%の場合:年間240万、月20万

となります。繰り返しますが世帯の状況によっても家計は変動します。続けやすい貯蓄割合で継続することが大切です。

収入源が2つあるとその分生活費の分担を考える必要が出てきます。分担には以下の3パターンがあると考えられます。

1 全額家計拠出小遣い制

毎月夫婦ともにお小遣いの額を決めて予算化しているパターンです。小遣いも貯金も消費支出も予算化しているので、その通りにいけば計画的に貯蓄が増えていきます。小遣いの額によっては、不満がたまる人もいるかもしれません。この分担が向いているのは、

・お金はあればあるだけ使ってしまう

・なるべく変化なく家計管理したい

・小遣いの金額でもめない

のような世帯と考えられます。

2 一定額家計拠出制

お互いの給与から一定額を出し合って家計用の財布を作り、そのお金で遣り繰りするパターンです。我が家はこれに当たります。給与振り込み口座とは別口座を生活費用として分け、生活費のカード支払いなどをこの口座に設定します。お互いが負担する金額は同額、給与割合での決定など様々なパターンがあります。この分担が向いているのは、

・お金はある程度自由に使いたい

・正確な収入額は知られたくない

のような世帯と考えられます。

3 支出別担当者制

支出別に担当者を分けて分担するタイプです。

例えば、夫の収入から家賃、光熱費など比較的変わらない支出を負担し、妻の収入は食費や雑費などの大きく変動する生活費を管理するような形です。この場合は、それぞれが節約しやすい項目で節約すると考えられるので、毎月の支出が管理しやすく、節約もはかどるかもしれません。残ったお金がお小遣いになるので、最終的な支出としては大きくなりがちです。この場合、貯金もどちらかの担当に分けて項目化することで、毎月決まった額が貯められます。この分担が向いているのは、

・しっかりと節約したい

・正確な収入額は知られたくない

のような世帯と考えられます。

生活費を少しでも削減するには、まず固定費の見直しが必要です。住宅ローンもそうですが、保険料や通信費など月額○○円と記載されるような項目を見直すことで、あまりストレスなく生活費が削減できます。

逆に削減しないことをおすすめするのは、食費です。食費を極端に削ると、家計管理全体に対する不満がたまり、最終的な不和につながる可能性があるからです。もちろん家族全体で楽しく節約に取り組めるならそれに越したことはありません。

シングル世帯は平均貯蓄率が高いものの、家賃があるかとどうかが貯蓄率を左右します。実家など家賃に相当するものがかからない場合は手取り収入の30%~40%、かかる場合は20%を目指せると思います。

共働き夫婦2人で教育費の負担がない世帯は一般的に最も貯めやすい時期(個別の事情は除く)。手取り収入の20~30%の貯蓄を目指せると思います。

子育て中は、保育料の負担が大きいタイミングと高校・大学のころは貯蓄するのが難しくなることが一般的です。小学校のうちが貯め時といわれますが、それも学校事情によりますね…。貯められるときや臨時収入などのお金をこつこつためて、最終的に手取り収入の20%の貯蓄を目指すのが一般的だと感じます。

自身の状況を客観的に把握して貯蓄力を算段することは、貯蓄率アップを目指す良い機会です。

各家庭によって必要とする貯蓄額も目的も異なります。まずはどんな家計運営をしたいかを話し合うことが重要と考えられます。

以上のような項目で話し合い、方針を定めることが重要です。

最後までお読みいただきありがとうございました。

関連記事はこちら