住宅ローンの決め手は人によってさまざま。我が家が住宅ローンの金融機関を決めた理由は、妊娠中の妻がいたことと繰り上げ返済をしても払っているであろう期間15年以内5-6回、0.1%の金利値引きがあったからです。

住宅ローンを借りると一概に言っても、金利タイプ、返済方法などなどの違いがあり、多くの商品が存在します。独立行政法人住宅金融支援機構と民間金融機関が提携して提供するフラット35や普段お使いの銀行も住宅ローンを実施しています。住宅ローンを検討する場合、多くの種類を比較することができる一方で多数の商品がありすぎて迷ってしまうことも多いと思います。住宅ローンの特徴を比較したうえで、自分に合った住宅ローンを探すことが大切です。

この記事では、我が家が具体的にどのような契約を結んだのか、選んだポイントとかかる金額をお示しします。

目次

住宅ローン契約には事前審査と本審査があります。事前審査は3日-1週間程度で返答が得られますが、本審査は1か月程度の時間が必要になります。

事前審査に通過した段階で、土地や建物の契約を結ぶことになるのが通常です。その後書類をそろえて本審査に臨みますが、万が一本審査に落ちた場合には土地・建物の手付金などはほとんど戻ってくる契約になっているのが一般的です。これは不動産業者やハウスメーカーが説明してくれるはずですので注意して聞いておくポイントかと思います。

また、事前審査には2-3社程度は同時に提出しても大丈夫です。審査に通るか不安な場合や、とりあえず事前審査を通してからゆっくり検討したい場合などは、2-3社まで絞って出すだけ出してみるのも一つの手段です。

住宅ローンでは金利タイプ、返済方法、保証料の支払い方法、ローン期間、団信特約の有無などを選ばなければなりません。それぞれについて簡単に概要をご説明いたします。

金利タイプには一般的に変動金利型、固定金利型、一定期間固定金利型の3種類があります。金利そのものは変動金利型<一定期間固定金利型<固定金利型の順で大きくなるのが通常です。現在の低金利状態では変動金利型が最も多く選択されており、毎月の返済や金利が低く抑えられるものの、金利が上がるリスクを抱えてしまう商品です。

- 変動金利型:通常年2回、金利が見直されるタイプ。返済する金額自体は5年ごとに見直されるのが一般的。金利が上がる可能性も下がる可能性もあり、ある程度リスクがあることがポイント。通常、最も低金利。

- 固定金利型:返済開始当初から完済まで金利が確定していて借入金利が変わらないタイプ。金利が変わらないことで返済額の見通しがつきやすく、返済計画が立てやすいのがポイント。他と比べて高めの金利。

- 一定期間固定金利型:返済開始から一定期間、3年、5年、10年などの固定金利期間を選択できるタイプ。変動金利型と固定金利型のちょうど中間。

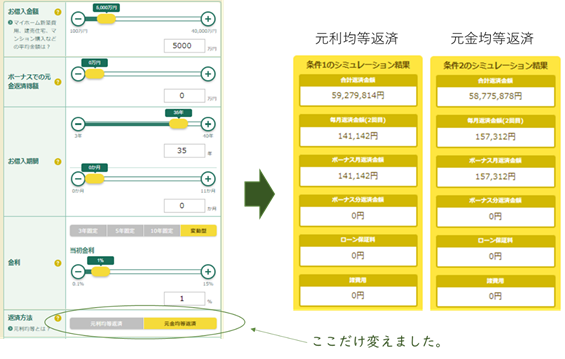

元利均等返済、元金均等返済の2パターンがあります。住宅ローン返済のシミュレーションが様々な金融機関から出ているかと思います。その時に選ばなければいけないことがあるのが元利均等返済、元金均等返済。どちらを選択するのかは、金融資産の状況や、返済期間中の収入状況によって考えなければなりません。ポイントは、同じ額を借入れた場合、元金均等返済のほうが返済総額は大きくなります。

- 元利均等返済:毎月の返済額が一定のパターン。利息が増えると元金の割合が減る。返済開始当初は利息返済の割合が大きく、徐々にその割合が減っていく。

- 元金均等返済:返済額のうち元金の返済額が毎回同額になるパターン。返済開始当初は一回の返済額が大きいが、徐々に返済額が減っていく。

JAバンクの住宅ローンシミュレーションにてシミュレーションしてみました。

https://www.jabank.org/money/homeloan_shinki/

だいたい5000万のローンで、大体50万ほど総返済額が変わってきます。この50万円を大きいとみるか小さいとみるかはそれぞれですが、金利の0.1%が変わるとそれも50万円前後の差にはなるので、難しいところです。

住宅ローン契約の際にはこまごまと諸費用が掛かってきます。

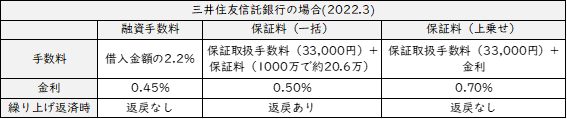

融資手数料型は住宅ローン契約時に融資手数料を支払うタイプで、そのほかの保証料などがかからないものが多いです。金利も低く抑えられますが、繰り上げ返済した場合の手数料の返戻はないことが一般的です。

保証料型は保証取扱手数料と保証料を支払うものです。保証料は住宅ローンを返済できなくなった際に、保証会社に代わりに返済してもらうように契約を結ぶものです。保証会社はいくつかあり、その保証会社によって金利が変わってくる場合もあります。保証料の支払い方には、先に払ってしまう一括前払い方式と金利上乗せ方式の二つがあります。多少の支払総額の違いは出てきますが、35年ローンでは40万-50万の差になります。塵積って山となるとはいいますが、難しいところです。

- 一括前払い方式:住宅ローンの契約時に保証料を一括払いする方法。最初にまとめて支払ってしまうため、最終的な支払総額は小さくなる。金融機関によっては繰り上げ返済した場合保証料の一部が返ってくる。

- 金利上乗せ方式:保証料を毎月の返済額に含めて支払う方法。最初に用意するお金は少なくなるものの、毎月の支払いのってくるので最終的な支払総額は大きくなる。

ローンの期間はライフスタイルにより選べることが多いです。繰り上げ返済をする場合もありますので、実際に35年間払い続けるかどうかは別ですが住宅金融支援機構によると多くのかたが35年に近い返済期間を選んでいるようです。

〇月々の返済負担が小さくなる

〇団体信用生命保険があるので、いざという時の備えになる

〇住宅ローン控除の効果が高まる

×返済期間が長期になり、総返済額が増える

×変動金利の場合影響を受ける可能性が高まる

×借入時の年齢によっては定年後も住宅ローン返済が残る可能性がある

団体信用生命保険は生命保険で、住宅ローンを借りている人が死亡または高度障害などを負った場合に住宅ローンの残債と同額の保険金が下りるものです。一般的に住宅ローンを借りる際にはこの団信のへの加入を求められ、それが住宅ローン審査における条件の必になります。

この団信には、一般的に死亡時・高度障害時のみのものと、がんなどの疾病特約がついたものとがあり、契約時に選択することになります。特約を付けると補償範囲が広がる分、金利が高くなってしまいます。現在ご加入の保険と見比べて、どうするべきか考える必要があります。特約には三大疾病特約と八大疾病特約などがあり、金融機関によって違ってきます。特約を付けると一般的に0.2%からそれ以上金利が高くなるようです。

特約を付ける人とつけないひとは半々らしく、皆さん迷うところなのだと思います。

〇万が一の時、住宅ローンの支払いを気にしなくていいので安心

〇長期的にみると保険料としては割安

×毎月の支払額が増える

我が家がローンを組む際に、ミサワホームと不動産業者から提示された銀行は【りそな銀行】【イオン銀行】【三井住友信託銀行】の3銀行でした。これは、ミサワホームとの提携という観点と、それぞれの担当者が懇意にしている銀行だったからです。正直住宅ローンを組む際には、施主の支払い能力や人柄をどれだけ詳細に説明できるかというところがポイントらしく、担当者(営業の方やそのほか)によっても提示される金融機関は異なってくるようです。

このうち【りそな銀行】【三井住友信託銀行】に事前審査を出し、両方とも通過したため【三井住友信託銀行】に本審査を提出することになりました。

三井住友信託銀行の住宅ローンでは、子育てサポートサービス(ジュニさぽ)なるものがあります。子どもの誕生時・6歳の誕生時・15歳の誕生時にそれぞれ1年間金利が0.1%下がります。これは5000万・ボーナス返済なし・元利均等・変動金利・融資手数料型の場合では0.45%と0.35%の違いになり、月々の返済額が12,8690円と126505円の差です。毎月2000円差です。2000円×12か月×6年(子ども二人)=144,000円となりますので、ちょっと助かる金額です。

また、ミサワホームとの提携もあったことも要因の一つです。

民間の融資(銀行など)の中には、ハウスメーカーと提携して提供される住宅ローンがあります。金利の優遇や、つなぎ融資手数料無料(土地契約~住宅完成までの間の融資)などのメリットがあることが特徴です。ある程度大手の銀行×ある程度以上のハウスメーカーであれば提携ローンがあると考えられます。ハウスメーカーで建てる場合は、ハウスメーカーのおすすめする住宅ローンの中から選ぶほうが基本的にはメリットが大きいでしょう。

ただし、諸々の条件によって融資を受けられない場合や自分たちの力だけで探してみたい、お勤め先の企業と提携しているローンがあるなどの場合は、直接金融機関に相談してみるのも一つの手段です。

ミサワホームの場合、三井住友信託銀行とは提携ローンがあり、変動金利が0.05%割引になることに加えて、つなぎ融資に関しても手数料がかからないというお得ぶりでした。そのほかの銀行と提携しているのかはわかりませんが、ネットで見る情報ベースだと我が家には三井住友信託銀行が最もメリットが大きかったので、ここで決めました。

また、実際に契約(金消契約)を結ぶ時には再度保証料や融資手数料のシミュレーションをしてくれて、そのうえで決定しても良いと言われました。そういった誠実な対応はこれから長く付き合っていくうえでありがたいとも思いました。

35年ローン、変動金利、保証料型(一括)、元利均等返済、特約なしで住宅ローン契約を結んでいます。

これは我が家が比較的若く健康であることから、がんや脳卒中などになる確率より、突然死や交通事故のほうが高確率であると考えたからです。その場合には団信のみでも住宅ローンの残額相当の保険金が下ります。また、若くしてがんになった場合には進行が速いものも多く、その場合にも万が一似なる確率が高いこと、万が一にならなかった場合は、その後の就労が可能なので住宅ローンの支払いにも問題がないと考えたからです。

住宅ローン控除が終わる13年後以降にはなりますが、貯金や投資などで教育用の資金をためたうえで余裕があれば繰り上げ返済をする予定です。今の試算では15-16年後に返済予定。すると上の子の大学入学前後で住宅ローンも終了という理想的な流れになります。もちろんそれは健康でいられることが大前提ですので、狂う可能性があります。出来るだけ辛くない程度の節約しつつ、収入を増やして頑張っていきたいなと思います。

我が家はペアローンで借りいれ、加えて子どもがいるという状況でしたので総合的にみて三井住友信託銀行で借り入れることにしました。将来がどうなるかはわかりませんが、夢のある住宅というのも楽しいです。

これを読む方が住宅ローンを借り入れる際の参考になれば幸いです。

最後までお読みいただきありがとうございました。